La tendencia alcista del mercado aun es joven

Fuente: https://es.investing.com/analysis/la-tendencia-alcista-del-mercado-aun-es-joven-200470335 Photo by Joshua Mayo on Unsplash

- La tendencia alcista puede parecer que dura mucho pero aun es joven y sus dos principales catalizadores siguen activos y vigentes.

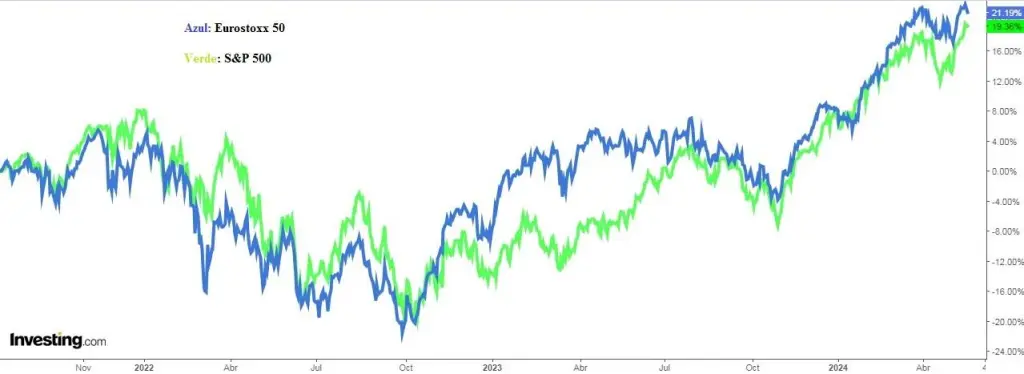

- Veremos razones para esperar que la Bolsa europea pueda hacerlo mejor que la estadounidense.

- Se reveló la compra que Warren Buffett no quería que se supiese y veremos sus últimas compras y ventas.

- Atento a los dividendos de la Bolsa española para los próximos 30 días.

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán durante los próximos seis meses, se mantuvo sin cambios en el 40,9% y sigue por encima de su promedio histórico del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán durante los próximos seis meses, bajó hasta el 23,3% y sigue por debajo de su promedio histórico del 31%.

La tendencia alcista del mercado aun es joven

El S&P 500 venía de una caída del 5,5% desde finales de marzo hasta mediados de abril. Se sobrepuso rápidamente y ha vuelto a marcar un máximo histórico.

Dicho récord sigue mostrando la vigencia de su tendencia alcista que se inició a mediados de octubre de 2022. Recuerda que los cánones establecen que un mercado alcista es aquél que sube más de un 20% tras caer más de un -20%.

El mercado alcista acumula ya 581 días y una subida del 49%. Puede parecer mucho pero la historia nos muestra que la duración media está en torno a 1.010 días con un alza del 114%.

Una prueba de su fortaleza es que el 80% de los miembros del S&P 500 están por encima de sus respectivas medias móviles de 200 días. Algo no visto desde septiembre de 2021.

Los dos principales catalizadores que han estado moviendo el mercado al alza (expectativa de rebaja de tipos de interés por parte de la Fed y resultados corporativos que baten las previsiones del mercado) siguen vigentes, de manera que, salvo correcciones sanas, la tendencia principal alcista debiera de seguir.

Por si fuera poco, la encuesta global de Bank of America (NYSE:BAC) a gestores de fondos revela que los inversores son los más optimistas desde noviembre de 2021. Recuerda que la Bolsa a largo plazo es la mejor inversión. Por ejemplo, en los últimos 100 años, la Bolsa (norteamericana) ha obtenido una rentabilidad anual (después de inflación) del 6,6%. El resto de activos en ese mismo periodo tuvieron un comportamiento muy inferior (los bonos 3,6%, las letras 2,7%, el oro 1%). Así pues, a largo plazo se obtiene una mejor rentabilidad y se incrementa el poder adquisitivo de nuestro capital.

Tal vez las cifras no llamen excesivamente la atención. Pues atento: 1 dólar del año 1.802 en acciones se convertiría en 705.000 dólares en el año 2.012. En cambio, ese dólar invertido en bonos se convertiría en 1.780 dólares y si se hubiese invertido en oro pues en menos de 5 dólares.

Por qué la Bolsa europea es más atractiva que la estadounidense

Hay varias razones por las que cada vez más inversores se decantan por la renta variable europea:

- Cotiza más barata que Wall Street atendiendo al PER.

- Los dividendos en Europa son mayores, de hecho la rentabilidad por dividendo es más que el doble que en Estados Unidos.

- El Banco Central Europeo seguramente comience a bajar los tipos de interés antes que la Reserva Federal, y además con mayor intensidad. Esto supondría algo no habitual, ya que el BCE siempre ha ido a rebufo de la FED y esperaba a que EE.UU moviese ficha primero.

Warren Buffett y su inversión oculta

Warren Buffett, a través de su vehículo de inversión Berkshire Hathaway (NYSE:BRKa), se encuentra en unos niveles de liquidez elevados en busca de nuevas gangas que coticen con un precio un 20-30% por debajo de su valor intrínseco. Mientras, la liquidez de los inversores ha alcanzado mínimos de 20 años.

Pero la noticia es que por fin se conoce la inversión que hizo Buffett hace unos meses y que pidió a la SEC que no se hiciese pública. Recuerda que los inversores fuertes están obligados a informar de sus compras y ventas al final de cada trimestre

Concretamente ha estado comprando acciones de Chubb durante los últimos meses y ya acumula casi 26 millones de acciones de la compañía.

Pero también tenemos más información.

o Redujo sus acciones de Apple (NASDAQ:AAPL)en un 13%, aunque sigue siendo la empresa con mayor peso en la cartera (ha bajado del 50% al 40%). Vendió 116 millones de acciones.o Dio por concluida su inversión en HP (NYSE:HPQ) vendiendo 23 millones de acciones.o Redujo sus acciones en Chevron (NYSE:CVX) vendiendo 3 millones de acciones.o Redujo sus acciones en Paramount Global vendiendo casi 56 millones de acciones.o Compró 35 millones de acciones de Liberty Sirius.

Los dividendos de la Bolsa española para los próximos 30 días

Si algo caracteriza a la Bolsa española es su generosidad vía dividendo con sus accionistas, de hecho es la Bolsa europea, junto con la italiana, con una mayor rentabilidad por dividendo.Pues atento a los próximos dividendos de empresas españolas en los próximos 30 días:

o Grupo San José (23 de mayo): 0,15 euros.o Metrovacesa (BME:MVC) (23 de mayo): 0,36 euros.o Mapfre (BME:MAP)(24 de mayo): 0,0904 euroso Lar España (24 de mayo): 0,7381 euros.o Merlin (BME:MRL)(4 de junio): 0,24 euros.o Conial (BME:COL)(4 de junio): 0,0084 euroso Almirall (BME:ALM)(5 de junio): 0,184 euros.o Aperam (BME:APAM)(7 de junio): 0,425 euros.o PharmaMar (BME:PHMR)(9 de junio): 0,65 euros.o ArcelorMittal (BME:MTS)(12 de junio): 0,1978 euros.o Telefónica (20 de junio): 0,15 euros. o Acciona (BME:ANA)

Energía (20 de junio): 0,48 euros.o Atresmedia (BME:A3M)

(20 de junio): 0,24 euros.